こんにちは、ねぷてぬです。

激しくフィッシングなタイトルですみません笑

(特に熱烈なボリバンフリークの方々は気分を害されましたら申し訳ありません)

記事のタイトルは読者が釣れるように誇張して書けと婆ちゃんからの遺言なので許してください。

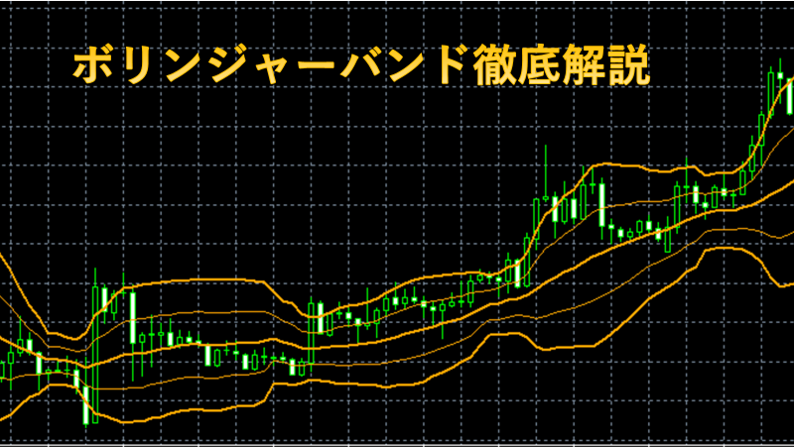

と、前置きはここまでにして、、皆さんボリンジャーバンド大好きですよね!

見た感じがわかりやすいという事もあり非常に人気の高いインジケータだと思います。

今回はそんなボリンジャーバンドについて解説していこうかと思います。

※今回の記事に限らずですが、以下の文章にはかなり主観的な考えが含まれています。

こんな意見もあるんだな、、くらいの感覚で読んでもらえるとありがたいです。

そもそもボリンジャーバンドって何?

ボリンジャーバンドはジョン・ボリンジャーさんが考案したインジケータです。

考え方はめちゃくちゃシンプルです、移動平均線と同じくらい単純です。計算式は下記。

SMAは単純移動平均線、σは価格の標準偏差、nは定数(1とか2とかのパラメータ)です。

つまり、ある期間中における価格の平均値から標準偏差を足し引きした値を表示しているわけです。

(ボリンジャーバンドを表示させると、SMAも一緒に表示されます)

標準偏差とは平たく言うと、データのばらつきの大きさを表しています。

標準偏差について詳しく説明するのは面倒なのでググってください(怠慢)。

価格が激しく変動している(=ばらつきが大きい)と標準偏差は大きくなり(=バンド幅は広くなる)

価格が殆ど動かない(=ばらつきが小さい)と標準偏差は小さくなります(=バンド幅は狭くなる)。

なので、相場がレンジの時はバンド幅は狭くなりトレンド中はバンド幅が広くなります。

ボリンジャーバンドタッチは反発のサイン?

ボリンジャーバンドの使い方としてよく言われているのが

価格が±1σに収まる確率は68.2%、±2σだと95.4%、±3σだと99.7%

なので、ボリンジャーバンドにタッチしたら反発を期待して逆張り、、というのがあります。

が、これは明らかに間違っているので鵜呑みにしてはいけません。

68.2%で±1σに収まる、95.4%で±2σに…というのは標準偏差の考え方としては正しいのですが

これは母集団(今回でいうと価格)が正規分布であることが前提となります。

正規分布というのはだいたい下記の図のような分布のことを言います

(こちらも詳しく知りたい方はググってください)

横軸はデータ値(価格)、縦軸は確率密度です。

つまり平均値μのデータが最も多く、μから外側の値になるほどデータが少なくなります。

理想的な正規分布の場合、±1σ(図中の赤矢印)の範囲に68.2%のデータが収まり、

±2σ(図中の緑矢印)の範囲に95.4%のデータが収まります(±3σだと99.7%)。

しかし、実際に検証すればわかりますが価格は正規分布とはなりません。

一例として、下記にドル円の日足2200日分の終値のヒストグラムを示します

(手元のMT4中のデータが2200日分くらいしか無かった、、、)

正規分布とは程遠い分布となっています。

(これを正規分布と言い張るのは卒論締め切り間近の学生くらいです笑)

また”仮に”価格が正規分布を形成しているとした場合も、標準偏差の考えを適用するためには、

設定期間を長く(1000日とか)する必要があるかと思います、少なくとも20日間では短すぎます。

(ボリンジャーバンドのデフォルト期間は20(or 21)です)

ということで、正規分布を前提とした標準偏差の考えをそのまま価格に適用するのはナンセンスです。

では、ボリバンタッチの逆張りは使えないか?というと、あながちそうとは言い切れません。

理論的に正しいかどうかは別として、FXにおいては多くの人が正しいといえば正しいのです。

即ち、ボリバンタッチで逆張りエントリーする人が多ければ多いほど、価格はその方向に動きます。

(これはボリンジャーバンドに限らず全ての手法に言えます)

ボリバンタッチで逆張りしましょう!というのは割とよく広まっている手法なので、ある程度の有効性はあるかもしれないです(歯切れの悪い結論ですみません笑)。

ちなみにバンドウォーク(バンドに沿って価格が動く現象)で順張りというのもよく言われます。

個人的にはこっちの手法のほうが好きです。

ボリンジャーバンドでボラティリティを測ろう

個人的にボリバンはエントリータイミングを計るのに適したインジケータだとは考えていません。

が、ボラティリティを視覚的かつ定量的に測るのには有効なインジケータだと思っています。

単純にバンド幅が狭い=値動きが小さい、バンド幅が広い=値動きが大きいと考えてOKです。

値動きが小さいときのエントリーは非常にストレスが溜まるので、

エントリーの際にバンド幅でフィルタリングするというのは有効な手段だと思います。

また、バンドが狭まる(スクイーズと言います) = 値動きが小さくなってきている

バンドが広がる(エキスパンションと言います) = 値動きが大きくなってきていることを示すため、

現在の相場の状態が視覚的にわかりやすいです。

バンドが狭い時はエネルギーを溜めている?

よく、バンド幅が狭い状態が続いている事を”エネルギーを溜めている”、と言うことがあります

すなわち、バンド幅が狭い状態が続いた後は大きなトレンドが発生しやすいという事です。

個人的に、この”エネルギーを溜めている”という表現はあまり好きじゃないです笑。

まあ何となくわかりやすい表現なのですが、よく考えると何で?となりませんか?

(僕は当時そう思いました)

この現象を(たぶん)正しく説明すると以下になります。間違ってたらごめんなさい。

バンド幅が狭い = レンジなわけです。

一般的にレンジの場合、未決済のポジション(利確も損切もしない状態)が溜まりやすいです。

長期間バンド幅が狭い状態という事は、その分未決済のポジションが多いのです。

レンジ相場における損切ポイントはレンジ幅の上限/下限付近に置かれることが多いので

ひとたびレンジをブレイクすると溜まった損切注文が一気に約定し1方向に大きく価格が動きます。

この、レンジ継続→未決済ポジション(損切の逆指値)の増加→損切を巻き込んだブレイクというのが

“エネルギーを溜めた状態”の原理の説明だと思います(マジで間違ってたらごめんなさい)。

まとめ

ボリンジャーバンドはエントリーの根拠として使うのではなく、

ボラティリティを測るのに使うのがいいと思います。

また、標準偏差の考え方をそのままFXに適用するのはやめましょう。

長々と書きましたが私はボリンジャーバンド使ってないです笑

以上!!